結論

- 高配当株は「インカム重視の安定運用」に有効。ただし利回りだけで選ぶと事故る。

- まずは指数連動の積立(S&P500/オルカン)を主軸に据え、余力で高配当を“サテライト”に。

- 銘柄選定は 配当性向≦60%/フリーCFプラス/減配実績なし/財務健全 を最低条件に。分散は10銘柄以上・セクター横断。

目次

本記事のポイント

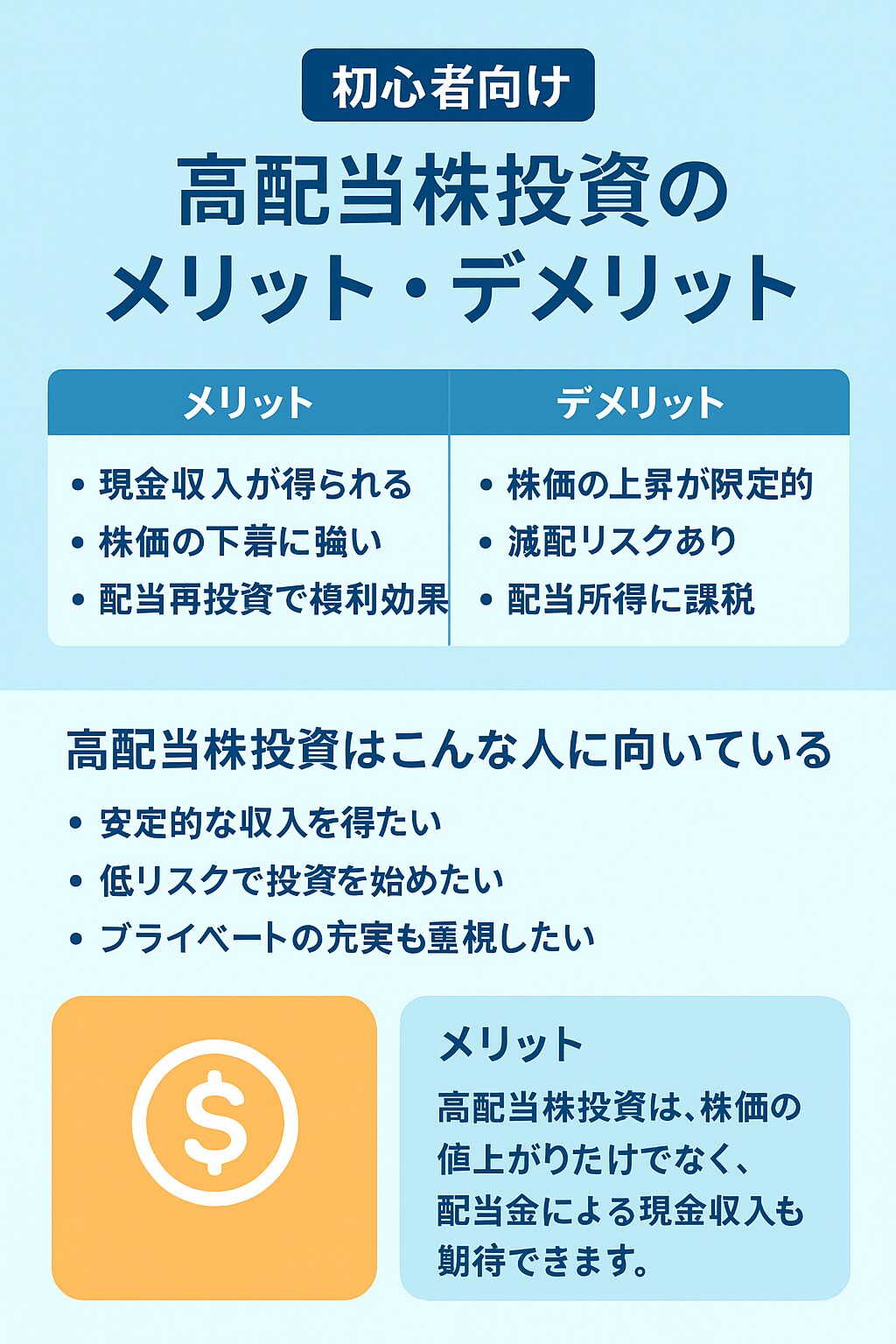

- 高配当株の5つのメリット/6つのデメリットを実務目線で整理

- NISAや税制を踏まえた“手取り利回り”の考え方

- 初心者でも使えるスクリーニング条件と買い方・売り方の型

- **落とし穴(利回りトラップ/減配/高PERの罠)**の回避策

用語整理

- 配当利回り= 年間配当 ÷ 株価。株価下落で一時的に高利回り化することがある(要注意)。

- 配当性向= 利益に対する配当の割合。高すぎる(>70%)と減配リスク。

- フリーキャッシュフロー(FCF)= 事業で稼いだ現金から投資を引いた残り。配当の“原資”。

高配当株のメリット/デメリット(比較表)

| 観点 | メリット | デメリット |

|---|---|---|

| 収益源 | 配当で現金収入が入る | 増配が止まる/減配リスクがある |

| 価格変動 | 低ボラ傾向の銘柄が多い | 市況悪化で株価も配当も同時に悪化し得る |

| メンタル | 下落時に配当が心の支え | 利回り依存で本質を見失いがち |

| 税金 | NISAなら非課税で効率◎ | 課税口座は配当課税(国内20.315%)で複利が削られる |

| 手間 | インカム志向で出口を迷いにくい | 管理銘柄数が増え手間が増す(決算・配当方針の確認) |

まとめ:“安定志向の現金収入”は魅力。ただし“配当の持続可能性”の目利きが必須。

税制と“手取り利回り”

- NISA(成長投資枠/つみたて枠)なら配当が非課税。まずはNISAを優先。

- 課税口座では国内株の配当は20.315%課税。表面利回り4%でも、手取りは約3.19%。

- 外国株は外国源泉税+国内税の二重課税を意識(配当控除/外国税額控除で調整)。

銘柄選定:最低ライン(スクリーニング条件)

まずはこの4点を同時に満たすかを確認

- 配当性向 ≦ 60%(景気後退でも維持余地)

- フリーCFプラス(配当の原資が出ている)

- 実質無借金 or D/Eレシオ低位(財務の耐久性)

- 減配実績なし/中期で横ばい以上の配当方針

あれば加点

- 連続増配の実績(年数は問わず傾向を重視)

- 営業利益率・ROEが同業上位

- セクター分散(金融・通信・インフラ・商社・エネルギー・生活必需)

最初は**ETF(例:国内高配当ETF)**で分散を買うのも賢い。個別は“追加スパイス”に。

具体銘柄

- JT(2914) 配当利回り4.37%

| 業種 | 食料品 |

| 市場 | 東証プライム |

| 指数採用 | 日経225 |

| 株価(8月19日終値) | 4,764円 |

- INPEX(1605)配当利回り4.26%

| 業種 | 鉱業 |

| 市場 | 東証プライム |

| 指数採用 | 日経225 |

| 株価(8月19日終値) | 2,350円 |

- ソフトバンク(9434)配当利回り3.51%

| 業種 | 情報・通信 |

| 市場 | 東証プライム |

| 指数採用 | 日経225 |

| 株価(8月19終値) | 244.7円 |

典型的な落とし穴(回避策付き)

- 利回りトラップ:業績悪化で株価急落→見かけ利回り上昇。→ 直近決算とガイダンスを必ず確認。

- 高すぎる配当性向:70%超は黄信号。→ 一時要因か、恒常かを読む。

- 一点集中:金融・エネルギー偏重。→ 10銘柄以上、セクター横断。

- 配当で安心して放置:事業リスクの変化を見逃す。→ 四半期決算ごとにチェック。

買い方・売り方(運用の型)

- 買い方:

- 基本は定期積立+押し目分割(例:▲10%で1回、▲20%で1回)

- ETF+個別のミックス(ETFを“核”、個別は“サテライト”)

- 売り方:

- 減配/無配転落は原則撤退

- 事業モデル悪化(構造変化)の兆しが出たら“縮小”

- 株価急騰で利回り低下&過熱なら部分利確(ポートのバランス維持)

ポートフォリオ設計例(初心者向け)

- 主軸:指数投資 70〜80%(S&P500/オルカン)

- サテライト:高配当 20〜30%(高配当ETF 15〜20%+個別 5〜10%)

- 現金クッション:6〜12か月分の生活費(暴落時の“買い増し燃料”)

生活防衛資金や教育費は別口座で厳守。投資口座と混ぜない。

- S&P500について・・・【解説】S&P500とは?初心者が失敗しない投資信託の選び方と始め方

- S&P500とオルカンの比較について・・・【必見】オルカン投資とS&P500投資の違いを徹底比較≪どっちを選ぶ?結論は“目的次第”≫

よくある質問(FAQ)

Q1. 高配当から始めてもいい?

A. 最初は指数積立を“土台”に。高配当はサテライトとして始める方が失敗しにくい。

Q2. 何銘柄に分散すべき?

A. 10銘柄以上・セクター横断を推奨。最初はETFが無難。

Q3. 利回りの目安は?

A. 目先の数値より持続可能性。経験則では3〜5%帯がバランス良い。

Q4. 為替は気にする?

A. 外国株は配当課税と為替の両面を考慮。国内中心なら管理が容易。

まとめ(行動指針)

- 利回りだけで選ばない → 配当の“源泉”(利益・CF・財務)を確認

- NISA優先 → 手取り利回りが大きく変わる

- ETFを核に → 個別は“加点”として少額から

- 分散・点検・規律 → 減配は原則撤退、決算ごとに健康診断